A Secretaria de Política Econômica (SPE) do Ministério da Fazenda divulgou, na quinta-feira (16/05), a edição de maio do Boletim Macrofiscal, com a atualização da grade de parâmetros macroeconômicos. A nova estimativa de crescimento do Produto Interno Bruto (PIB) é de 2,5% para 2024, ante projeção de 2,2% presente na grade anterior, de março. Para 2025, foi mantido o cálculo de crescimento de 2,8% do PIB. Absorção doméstica, com consumo e investimento, além do setor externo, impulsionaram a revisão da estimativa para cima, aponta a SPE.

A nova grade de parâmetros revela aumento das perspectivas de inflação medidas pelo Índice Nacional de Preços ao Consumidor Amplo (IPCA) e, em menor patamar, pelo Índice Nacional de Preços ao Consumidor (INPC). Em relação ao IPCA, agora vigora estimativa de variação de 3,7% este ano (ante 3,5%, em março), portanto dentro do intervalo da meta para 2024 (de 3%, com intervalo de tolerância de 1,5 ponto porcentual para cima ou para baixo). Para o INPC, a atual estimativa é de alta de 3,5% em 2024 (frente 3,25%, na grade anterior). Para o Índice Geral de Preços — Disponibilidade Interna (IGP-DI), foi mantida previsão de variação de 3,5% em 2024.

O crescimento de 2,2% do PIB estimado pela SPE para 2024 considera altas de 2,4% na indústria e de 2,7% em serviços, com retração de 1,4% na agropecuária. Em março, a estimativa de alta do PIB em 2,2% considerava crescimentos de 2,5% na indústria e de 2,4% em serviços, com queda de 1,3% na agropecuária.

Confira as publicações: Boletim MacroFiscal — maio/24 e Apresentação do Boletim MacroFiscal — maio/24

A SPE aponta que, no avanço das estimativas de absorção doméstica, houve contribuições advindas do crescimento robusto das vendas no varejo e dos serviços prestados às famílias, o aumento na geração líquida de postos de trabalho e a expansão das concessões de crédito. Os sinais de recuperação do investimento, baseados na expansão de indicadores de atividade na construção civil e no crescimento das importações de bens de capitais, também auxiliaram nesse sentido. Para o setor externo, a perspectiva de maior contribuição reflete a depreciação cambial recente.

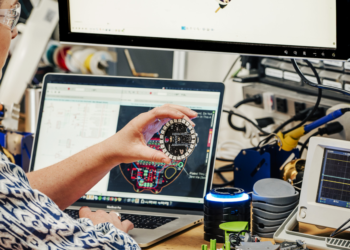

Os dados foram apresentados em entrevista coletiva realizada no edifício-sede do Ministério da Fazenda, em Brasília. A entrevista foi concedida pelo secretário de Política Econômica, Guilherme Mello, a subsecretária de Política Macroeconômica, Raquel Nadal, e a subsecretária de Política Fiscal, Débora Freire.

| Projeções SPE – maio/2024 | ||

| 2024 | 2025 | |

| PIB real | 2,5% | 2,8% |

| IPCA | 3,7% | 3,2% |

| INPC | 3,5% | 3,1% |

| IGP-DI | 3,5% | 4% |

A SPE alerta que nas estimativas de crescimento não estão considerados os impactos causados na atividade econômica do Rio Grande do Sul, diante da calamidade causada pelas chuvas que atingem o estado desde abril. “A magnitude do impacto depende da ocorrência de novos eventos climáticos, de transbordamentos desses impactos para estados próximos e do efeito de programas de auxílio fiscal e de crédito nas cidades atingidas pelas chuvas”, informa o boletim.

Conforme lembra a SPE, o PIB do Rio Grande do Sul — que tem peso aproximado de 6,5% no PIB brasileiro — deverá registrar perdas principalmente no segundo trimestre, mas parcialmente compensadas ao longo dos trimestres posteriores. Atividades ligadas à agropecuária e indústria de transformação deverão ser as mais afetadas a nível nacional, por serem mais representativas no PIB do estado que no PIB brasileiro.

Já em relação às estimativas de inflação, a SPE informa que aumento nas perspectivas sobre o comportamento dos preços captura tanto os efeitos da depreciação cambial recente nos preços livres como os impactos das fortes chuvas no Rio Grande do Sul na oferta e nos preços de produtos in natura, arroz, carnes e aves. “Os preços desses alimentos devem subir de maneira mais pronunciada nos próximos dois meses, mas parcela relevante desse aumento deve ser devolvida nos meses seguintes, com a normalização da oferta”, informa o boletim.

O cenário externo se tornou mais adverso nos últimos meses, aponta a SPE. A materialização de alguns riscos como a aceleração da inflação norte-americana e o acirramento das tensões geopolíticas no Oriente Médio levou o mercado a postergar o início do corte de juros pelo Fed [Federal Reserve, o banco central dos Estados Unidos], elevando a aversão ao risco, o rendimento das treasuries [títulos da dívida do governo norte-americano] e a cotação do dólar.

Na China, após crescimento acima do esperado no primeiro trimestre, dados de atividade voltaram a mostrar desaceleração moderada, levando à expectativa de adoção de novas medidas de estímulo por parte do governo.

Seguem como fatores adicionais de risco para o cenário de flexibilização monetária atualmente considerado um novo acirramento das tensões geopolíticas, a polarização eleitoral nos Estados Unidos e a ocorrência do fenômeno La Niña de forte intensidade, ressalta a SPE.

No Brasil, tanto a curva de juros como a inflação projetada pelo mercado para este e para o próximo ano subiram comparativamente a março, influenciadas, principalmente, pela dinâmica externa.

Após apresentar balanço dos cenários interno e externo, Guilherme Mello alertou que há perspectivas para novas reduções dos juros básicos da economia, de forma a impulsionar ainda mais a retomada sustentada dos níveis de atividade, sem comprometer o controle da inflação.

“O próprio Banco Central admite que nosso atual patamar de taxa de juros é bastante restritivo. Há bastante espaço, ainda, para reduzirmos taxas de juros. Para chegar a um patamar neutro, teríamos de nos aproximar a algo entre 8% e 9%. Ainda temos um longo caminho para percorrer. A questão da velocidade vai depender muito de componentes internacionais que, nas últimas semanas, têm apresentado tendência de arrefecimento, portanto abrindo espaço para maiores quedas das taxas de juros, aqui no Brasil”, disse o secretário de Política Econômica.

A subsecretária de Política Macroeconômica aprofundou as análises referentes aos elementos que subsidiam as projeções da SPE de médio e curto prazo. “O primeiro destaque é a melhora dos índices de confiança do primeiro trimestre, comparativamente ao quarto trimestre de 2023. Todas as sondagens de confiança mostraram expansão: construção, serviços, indústria e comércio. A exceção foi a confiança do consumidor, que caiu na média do trimestre, mas já voltou a subir em abril”, apontou Raquel Nadal.

Conforme apontou a subsecretária de Política Fiscal, o Prisma Fiscal de maio (material produzido pela SPE a partir da coleta de perspectivas de mercado) revelou melhora das projeções de mercado em relação a diversos indicadores macroeconômicos. “Há uma tendência de melhora nas expectativas para o resultado primário de 2024. Em janeiro tínhamos estimativa de déficit primário de R$ 120 bilhões, que agora caiu para R$ 76,8 bilhões em 2024. Desde janeiro há uma tendência de melhora mais expressiva nas expectativas”, afirmou Débora Freire, ao lembrar que isso representa uma melhora de R$ 43,2 bilhões nos cálculos do mercado.

“Essa mudança, muito provavelmente, está associada aos resultados da arrecadação que temos observados nestes primeiros meses do ano”, avaliou a subsecretária de Política Fiscal. Ela apontou, ainda que houve melhora nas expectativas de arrecadação para todo o ano, assim como há trajetória ascendente em relação à receita líquida e às despesas. “Vale destacar que a magnitude desse aumento [das despesas] é inferior ao aumento de projeções de crescimento das receitas”, reforçou Débora Freire.

Assista à entrevista coletiva de divulgação da edição de maio do Boletim Macrofiscal, com a nova grade de parâmetros macroeconômicos.

Fonte: Ministério da Fazenda

Discussão sobre post